Septiembre 2021 Fixing bonos ordinarios Banco Davivienda

Mapa del sitio

-

Productos y Servicios

-

Análisis y Mercados

-

Nuestra Compañia

-

Footer

- Banco Davivienda regresa al mercado primario con una emisión de bonos ordinarios. El banco es uno de los principales emisores de bonos del país, cuenta con emisiones vigentes por más de COP 7 billones, motivo por el cual sus títulos se encuentran entre los más negociados en el mercado. Destacamos que, entre septiembre y noviembre vencen dos de sus series de bonos correspondientes a emisiones realizadas en el pasado por más de COP 247 mil millones, lo cual liberaría cupos en el emisor y facilitaría su colocación (ver Preguntas frecuentes sobre Banco Davivienda | Emisión bonos ordinarios).

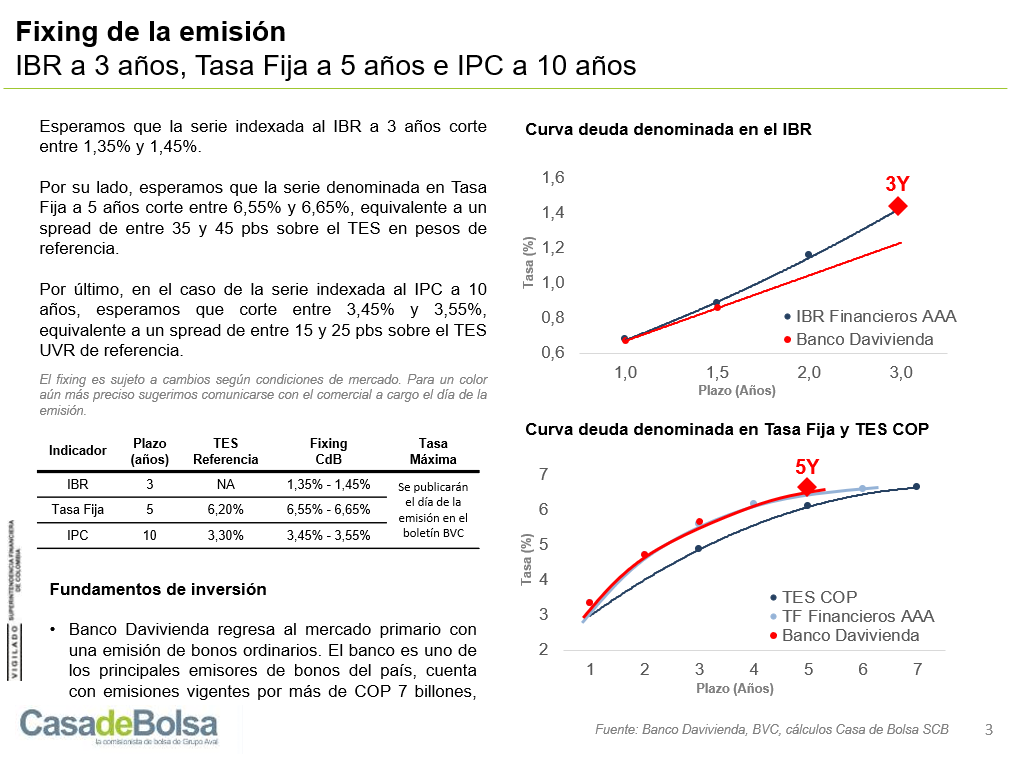

- Esperamos que la serie indexada al IBR a 3 años corte entre 1,35% y 1,45%.

- Por su lado, esperamos que la serie denominada en Tasa Fija a 5 años corte entre 6,55% y 6,65%, equivalente a un spread de entre 35 y 45 pbs sobre el TES en pesos de referencia.

- Por último, en el caso de la serie indexada al IPC a 10 años, esperamos que corte entre 3,45% y 3,55%, equivalente a un spread de entre 15 y 25 pbs sobre el TES UVR de referencia.