Marzo 2023 Davivienda Entrega de Notas 4T22 I La Casa Roja con bajo ROE

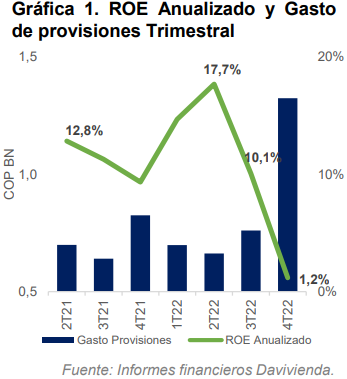

Davivienda presentó resultados NEGATIVOS para el 4T22, muy por debajo de las expectativas del mercado. El ROE anualizado se ubicó en 1,20% en el 4T22, reflejando el fuerte retroceso en la Utilidad Neta (-85,5% A/A y -87,9% T/T) como consecuencia de mayores Egresos Financieros y el aumento relevante en los Gastos de Provisiones. El crecimiento anual de la Cartera Bruta continúa con un buen desempeño (22,1% A/A y 3,3% T/T), favorecido por el destacado comportamiento de la Cartera de Consumo (28,2% A/A y 2,6% T/T) gracias a las dinámicas de tarjeta de crédito y libranza en Centroamérica, asimismo, la Cartera Comercial se destacó (+20,1% A/A y 3,3% T/T) por la demanda de los segmentos corporativo y empresarial. Esta dinámica positiva permitió el destacado aumento del Margen Financiero Bruto (21,6% A/A), principalmente por el incremento de los Ingresos de Cartera (74,4% A/A), sin embargo, esto no logró mitigar la fuerte subida de los Egresos por Intereses (212,5% A/A), llevando a un estable desempeño del NIM 12 meses de 6,0% debido a las presiones por las altas tasas de interés. Aunado a esto, el fuerte incremento en el Gasto de Provisiones (60,5% A/A y 74,1% T/T) y en los Gastos Operacionales (17,3% A/A) impactados por la alta inflación, llevaron al fuerte impacto sobre la Utilidad Neta. Asimismo, el emisor presentó un deterioro en su Indicador de Eficiencia ubicándose en 52,2% (180 pbs A/A y 300 pbs T/T). No obstante, el emisor tuvo un saludable Indicador de Cobertura, que cerró en 139,5% (-602 pbs T/T) por una mejor dinámica de pago en la Cartera Comercial y optimización de provisiones en el Portafolio de Vivienda